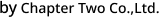

「資産運用で失敗する人の特徴や失敗例は?」

「資産運用で失敗しないためのポイントを知りたい」そんな疑問を解消します。

近年、資産運用を始めようと思っている人は増えています。老後資金を貯めるため、会社からの収入以外に収入源が欲しい人、理由は様々ですが資産運用に注目が集まっているのです。

「いつ頃に、どんなイベントが待ち構えているのか?」「そのイベントにはどのくらいの費用がかかって、どうしたらその費用を作ることができるのか?」を早いうちから考えて、それに備えてお金を作っていく「資産形成」の必要性が増してきているといえそうです。ここで大切なのは、お金を預貯金に眠らせたままにしておくのではなく、そのお金を元手にしてお金を増やす「資産運用」の考え方です。いわば、自分のお金にも働いてもらおうということです。

引用:一般社団法人投資信託協会|資産運用の必要性

しかし、資産運用のことを深く調べずに始めてしまうと、失敗して損失が出てしまうこともあります。

この記事では、資産運用で失敗する人の特徴と失敗例のほか、失敗しないためのコツやおすすめの資産運用方法を解説します。

資産運用でありがちな失敗例6つ

資産運用における失敗は、知識不足だけでなく、「人間の心理」や「事前の準備不足」に関することがほとんどです。

投資のプロや経験者でも陥ることが多い、「実はありがちな失敗」をくわしく紹介します。

失敗例1】金融機関に言われるまま運用する

金融機関に言われるまま運用してしまうと、利益がだせないことがあります。

例えば銀行では投資信託や外貨預金などの商品を扱いますが、銀行側は販売ノルマがあるため、適した商品ではなくても勧めてくる可能性があります。また手数料も高いので、利益が少なくなってしまいます。

利益が出ている時であれば問題ありませんが、損失が出たときは手数料も大きなコストになるので意識しなければなりません。

そのため、あくまで自分で商品を選定する知識を付ける必要があります。

失敗例2】不況の影響を受ける

資産運用で失敗する可能性が高い理由として、不況の影響を受けることです。

「コロナショック」「リーマンショック」などの不況時には株価は暴落しましたが、プロの投資家でも損失は予測できていませんでした。

今後も似たような不況が急に起こる可能性は高く、その際は損失が出やすくなります。そのため、不況の影響を受けないようにするためには分散投資が重要になります。

単一の商品に投資しないだけではなく、株式投資やFXなど、投資対象そのものを複数にしておくことで損失を軽減することができるのでおすすめです。

失敗例3】詐欺被害に遭う

資産運用は多くの人が始めようと思っていますが、その分詐欺被害も多いです。

「利回り10%以上保証」「元本保証の株式投資」などの売り文句で、投資初心者を誘って高額な商品を売りつける被害が横行しています。投資はリスクが0なことはあり得ない上に、高い利回りを維持できる保証もありません。

リスクとリターンのバランスを取って投資するのが通常です。そのため、いくら稼ぎたいと思っても、甘い文句につられないように気を付けましょう。

失敗例4】一つの金融商品のみに集中する

自分の好きな企業や、評判のいい銘柄一つだけに資金を全投入する、株式のみ、不動産のみ、といったように、異なる資産クラスを組み合わせないことは危険です。

集中投資した商品や市場に予期せぬ出来事(例:企業の不祥事、特定の国の経済危機など)が発生した場合、資産全体が大打撃を受け、回復が困難になります。

分散投資を行っていれば、一つの資産が下がっても、他の資産の上昇で相殺される効果(リスク低減効果)が期待できるでしょう。

失敗例5】価格が下落したときに焦って売却する

市場全体や保有銘柄の価格が一時的に大きく下落した際、「これ以上損をしたくない」という恐怖心から、損失が確定した状態で売却してしまうと失敗につながります。

逆に、急騰している銘柄を「乗り遅れたくない」という焦りや欲から、高値掴みをしてしまうことも危険です。

資産価格の下落は一時的な調整であることも多く、そこで売却してしまうと、その後の価格回復の利益を出せず、損失だけが確定するので注意しましょう。

価格が下がったタイミングは「安く買えるチャンス」と捉えるべきで、投資の基本として感情的な取引はNGです。

失敗例6】余剰資金を用意せず運用を始める

資産運用は、当面使う予定のないお金=余剰資金で行うことが鉄則です。

投資に回すべきでないお金を使ってしまうと、市場の状況に関係なく、予期せぬタイミングで資金を引き出さざるを得なくなります。

近い将来使う予定のあるお金や、冠婚葬祭、病気などに対応するための「生活防衛資金」は確保し、投資に回さないよう管理しましょう。

投資期間中に急にお金が必要になった場合、保有資産が含み損(マイナス)の状態であっても、売却せざるを得ません。そうすると強制的に損失を確定させることになり、運用失敗につながります。

資産運用で失敗する人の特徴

資産運用は必ずしも利益がだせるものではなく、損失が出る可能性もあります。そのため、楽観的に考えていると損失が出ることもあります。

特徴に当てはまる人は、資産運用で損失を出す可能性があるので気をつけましょう。

特徴1】専門家に任せっきりにする

資産運用は専門知識を多く学ばないといけないため、投資信託やロボアドバイザーを利用して専門家に任せっきりにする人もいます。

しかし専門家は知識が豊富ですが、市場の動きを完全に把握できるわけではないため、自分が知らないうちに損失が出ていることもあり得ます。

運用を自動でしてくれていたとしても、損失が出たときに損失分を支払うのは自分です。

損失が出たとしても自分で納得できるように、ある程度自分で考えて投資をしておくようにしましょう。

特徴2】分散投資をしない

資産運用をする際は、必ず分散投資をする必要があります。分散投資とは、単一の商品に投資するのではなく、複数の商品に期間を分けて投資することです。

一つの商品に投資してしまうと、その商品が暴落した際に損失が出てしまいますが、複数の商品に投資しておくことで損失を補うことができます。

また分散投資をすることで、それぞれの金融商品に投資する金額も抑えることができるため、金額の変動も小さくなります。

一度で破産する事はなくなるので、かならず複数の商品に投資する様にしましょう。期間を分けて投資することで、不景気などの情勢にも対応することができます。

特徴3】資産運用の目標を決めずに始める

資産運用で失敗しがちな人は、資産運用をする目標を決めていないことが多いです。

単に「お金を儲けたい」と考えているだけでは、どの程度の期間でどの程度の利回りを出す必要があるのか計算できないので失敗しがちです。

また資産運用を始めるだけで満足してしまう人もいるので、投資した後のこともきちんと考えておきましょう。

資産運用を始める前に、いつまでにどの程度稼ぐか考えておくことでどの商品に投資すればいいのかもおのずとわかります。

自分の資産運用をする目標に合った運用方法で投資を始めましょう。

特徴4】資産運用のルールを決めていない

資産運用で失敗する人は、自身の資産運用のルールを決めていないことが多いです。

例えば「損失が〇%出たら損切する」などのルールを決めていなければ、損失が出た際に冷静な判断ができなくなります。

損切は膨大な損失を生むことを防ぐ手段なので、決めていないと資産運用で取り返しのつかない損失が出てしまいます。

損失を抑えることができれば、まだ他の商品に投資して取り戻すこともできるため、自分の中でルールを作っておくことは重要です。

特徴5】キャッシュフローを理解していない

資産運用に資金を回し過ぎて、現金が足りなくなるのも資産運用で失敗する人の特徴です。利益が出ていたとしても、現金が足りずに生活が困窮することもあります。

キャッシュフローとは現金の流れを表すもので、一定期間内にどれだけの現金が流入・流出したかを表します。

現金を流出しすぎると生活ができなくなってしまい、資産運用を途中でやめて現金化する必要が出てきてしまいます。

そのため、まずは自分の生活資金を確保して、資産運用に回せる現金を認識しておきましょう。

資産運用の成功率と失敗率を種類別に紹介

| 投資の種類 | 一般的な成功率 | 一般的な失敗率 | 補足 |

|---|---|---|---|

| 株式投資 | 約20% | 約80% | 短期トレードでは成功率が低い |

| 投資信託 | 約30% | 約70% | 長期積立、分散投資を前提とするため、個別株よりは安定しやすい |

| FX(外国為替証拠金取引) | 約40%~50% | 約50%~60% | ハイリスク・ハイリターンのため失敗率が高い傾向 |

| 不動産投資 | 約50% | 約50% | 「成功」の定義が広いため数値に幅がある |

株式投資の成功率と失敗率

株式投資で継続的に利益を上げている個人投資家の割合は、20%程度とされることが多く、残りの80%程度の人が損失を出しているか、±0の状態と考えられます。

損失を恐れて損切りが遅れたり、利益確定を急いだりするなどの感情が判断を曇らせやすいです。

企業の分析、市場の動向、経済情勢など多くの要素を考慮し、裁量取引(自己判断での売買)は専門的な知識と経験が必要と考えましょう。

投資信託の成功率と失敗率

金融庁が2021年2月に公表した調査によると、投資信託で運用損益がプラスになった人の割合は約30%でした。

.png) 引用:金融庁|安定的な資産形成に向けた金融事業者の取組み状況(2021年2月末時点)

引用:金融庁|安定的な資産形成に向けた金融事業者の取組み状況(2021年2月末時点)

これを成功率の目安とすると、約70%の人が損失を出しているか、±0という結果になります。

投資信託は一般的に長期・積立・分散投資が推奨されており、短期で判断すると失敗率が高くなります。投資期間が長くなるほど、成功率は上昇する傾向が見られます。

FXの成功率と失敗率

FX(外国為替証拠金取引)は、レバレッジをかけて少額で大きな取引ができるため、ハイリスク・ハイリターンな商品です。

最近のデータでは、減少口座割合(取引を停止した口座の割合=相場から退場した人)は50%~60%程度で推移しており、半数以上の人が失敗(損失を出して取引を辞める)していると言えます。参考:一般社団法人金融先物取引業協会|預託金増減口座数割合情報

FXの失敗率が高い理由には、わずかな為替の変動でも大きな損失につながることがあります。

不動産投資の成功率と失敗率

不動産投資で生活できる収入を得る場合の成功率は10%未満と非常に低く、毎月プラスの利益を得る場合の成功率は50%程度になる可能性があります。

不動産投資は高額な初期投資やローンを組むことが多く、失敗時のダメージが大きいです。

空室の長期化、家賃下落、建物の修繕費用、金利上昇など、様々なリスクを自己責任で管理する必要があります。

資産運用で失敗しないためのコツ

資産運用は失敗してしまう人も多いですが、失敗しないためのコツとしては「仕組み化して感情を排除すること」です。具体的なポイントを解説します。

コツ1】長期的に投資する

資産運用は長期的に続けることを意識すれば、無理な投資が減って安定します。短期間で利益を出そうをすればどうしてもリスクの高い投資をする必要があります。

例えば、100万円を1年で稼ぐのと10年かけて稼ぐ投資方法を比べると、無理なく計画的に稼げるのは10年かけて行う投資の方です。

無理に短期間でリスクを取って稼ごうとするのではなく、長期的に投資できるようにしましょう。

コツ2】大きく損失が出た際も冷静に判断する

資産運用を行う際は、冷静に判断し続ける必要があります。大きく損失が出た際に冷静になれなければ、損失を取り戻そうと損切するタイミングを失います。

反対に大きな利益が出た時には利益を確定するタイミングでも「もう少し」と考えてしまうこともあります。

そのため、冷静に判断するために自分の中でルールを決めておく必要があります。予期せぬ事態に対応できるように、冷静に判断することを意識しておきましょう。

コツ3】自分で金融知識を付ける

資産運用を始める前に、金融知識を自分で身につけておきましょう。

資産運用はあくまで自分のお金で始めるものなので、自分で金融知識をつけて運用することを意識してください。

金融知識を勉強する方法としては、セミナーに参加する方法や投資をしている友人の話を聞く方法があります。

コツ4】証券会社やファイナンシャルプランナーなど相談先を持つ

資産運用をする際は、できる限り相談先を作るようにしましょう。

投資はある程度自力で行う必要がありますが、困った際に相談できる相手を作っておくと心強いです。

証券会社やファイナンシャルプランナーなど、専門知識を持っている相談先を持っていれば安心して投資できます。

投資初心者におすすめの資産運用方法

投資初心者におすすめの資産運用方法をまとめました。初心者は特にリスクを抑えて投資できる資産運用がおすすめです。

投資信託

投資信託は複数の投資家から資金を集めて、ファンドマネージャーが株式や債券などで運用してくれる資産運用方法です。

投資を専門家に任せることができるので、投資知識がなくても運用できます。

専門家に委託してもらえる分、信託報酬として手数料はかかるので、事前に手数料は確認しておく必要があります。

投資信託は1ファンドごとに複数の商品を対象に運用してもらえるため、1つのファンドを購入すれば分散投資が可能です。

他にも、NISA(少額投資非課税制度)が利用できるので、活用しながら運用するとより効率が良いです。

iDeCo

iDeCoは個人型確定拠出年金のことで、60歳までお金を積み立てて、老後資金を蓄えるための仕組みです。

掛け金の全額が所得控除となるので、年間の税金を納める金額が減ります。月々5,000円から積立てできるので、少額からも始めやすいでしょう。

ただし、一度積み立てると原則掛け金を途中で引き出せないことに注意し、始める際は十分に余剰資金があるかを確認してから始めましょう。

不動産投資

不動産投資は、不動産を購入して運用し、家賃収入などの運用益を貰って利益にする投資方法です。

マンションの一室や一棟など、自分の資産に合わせて購入する不動産を選択できるので幅広く投資可能です。

一般的にはローンを組んで支払うことになるので、ローンの支払い<家賃収入となるように運用できるかを考える必要があります。

物件の特徴や景気などを判断しながら、物件を選ぶ技術が必要ですが、運用後は手間が少ないので投資初心者にもおすすめです。

資産運用の失敗に関するよくある質問

資産運用の失敗に関するよくある質問や、投資についての疑問を解消します。

株で月20万円(年240万円)稼ぐにはいくら必要ですか?

目標とする「配当利回り(または年利)」によって大きく変わりますが、一般的には数千万円単位の資金が必要でしょう。

投資をしない方がいい人は?

投資は元本が保証されないため、生活費や近い将来に使う予定のお金を出資することは非常に危険です。

1%〜2%の下落で仕事が手につかなくなったり、夜眠れなくなったりするほど不安を感じる場合は投資信託や株式に不向きでしょう。

資産5000万円は精神的に余裕がありますか?

資産5,000万円は、日本の資産区分では「準富裕層(資産5,000万円以上1億円未満)」に該当する全世帯のわずか約7.3%という上位層です。

独身であれば5,000万円は老後資金として十分ゆとりがありますが、子供の教育費や介護、住宅ローンが残っている場合は、5,000万円だけで「余裕」と判断するのは難しいでしょう。

投資で勝ってる人の割合は?

しかし、一般的に「個人投資家の7割〜9割が負ける」と言われることが多く、実際に通算成績がマイナスの人が約7割という結果です。

ほったらかし投資の失敗で多いものは?

長期投資は「下落時も積み立て続ける」ことで利益が出る仕組みのため、途中でやめると損失だけが確定してしまいます。

自分のリスク許容度などの確認はこまめに行い、数年に一度は「リバランス(資産配分の調整)」をしてください。

資産運用に失敗して借金を抱えるケースは?

例えば100万円の元手で3倍のレバレッジをかけて取引し、相場が3分の1以下に急落した場合、元手以上のマイナス分は借金として返済義務が生じます。

投資は「余剰資金」で行うべきで、借金をしてまで投資資金を用意するケースは危険です。

資産運用の失敗はリスクとリターンを考えることで避けられる

資産運用は必ず利益がだせるものではなく、損失が生まれることもあります。

そのため、これから資産運用を始める人はリスクとリターンを考えて、できるだけリスクを抑えた資産運用を始めましょう。

また投資を始めるとしても、プロに任せっきりにせず、自分で投資を勉強して進めることが大切です。