「100万円で始められる資産運用はある?」

「手元の100万円を確実に増やすには?」

「100万でハイリターンな資産運用がしたい」そんな悩みを解消します。

日本証券業協会の「証券投資に関する全国調査」によると、貯蓄を増やしたいと考えて、現在も資産運用を始める人が増加しています。

しかし、これから始める人の中には、100万円の資産で資産運用を始められるのか不安に思っている人や、どの商品に投資するのが良いのか悩んでいる人も多いはずです。

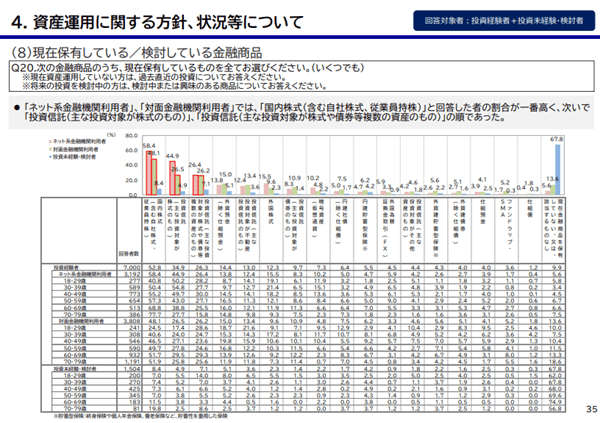

資産運用に関する方針、状況等についてのデータによると、「現在保有している/検討している金融商品」について 「ネット系金融機関利用者」、「対面金融機関利用者」では、「国内株式(含む自社株式、従業員持株)」と回答した者の割合が一番高い結果でした。

資産運用に関する方針、状況等についてのデータによると、「現在保有している/検討している金融商品」について 「ネット系金融機関利用者」、「対面金融機関利用者」では、「国内株式(含む自社株式、従業員持株)」と回答した者の割合が一番高い結果でした。参考:金融庁|令和6年7月5日 リスク性金融商品販売に係る顧客意識調査結果

この記事では、100万円で始められるおすすめの資産運用方法と、資産運用をするメリットやデメリット、注意点を解説していきます。

100万円で始められる資産運用5選

100万円から始められる資産運用としては、次の5つが特におすすめです。

元本保証はありませんが、預貯金や個人向け国債よりも効率よく資産運用ができます。

以下にそれぞれの資産運用方法を解説します。

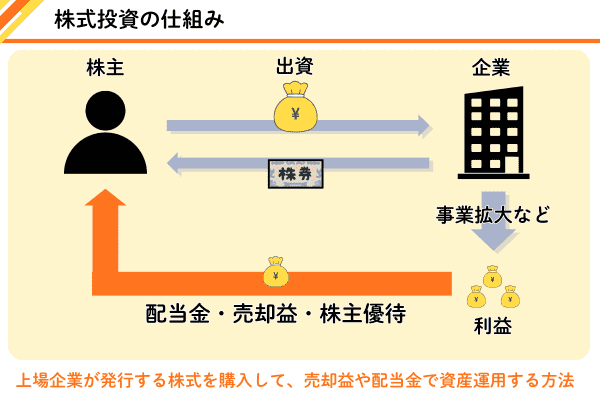

株式投資

株式投資とは、上場している企業が発行する株式を購入して、売却益や配当金で資産運用する方法です。参考:日本証券業協会|金融商品の特徴

株式投資とは、上場している企業が発行する株式を購入して、売却益や配当金で資産運用する方法です。参考:日本証券業協会|金融商品の特徴

株価は常に変動しているため、株価が安い時に購入して高い時に売却すれば短期間での投資もできます。

長期的に株式を保有しておけば、配当金や株主優待を受けることもできるので、運用方法は人それぞれです。

株式投資は1単元(100株)から購入しないといけないのが通常ですが、証券会社によっては100株未満でも購入できるので100万円でも始められます。

注意点としては、売却益で稼ぐ方法は利益が大きくなりやすい代わりに損失も大きいため、投資初心者には向いていません。

元本割れするリスクもあるので、長期間株式を保有して配当金で利益を得る方法を取ることをおすすめします。

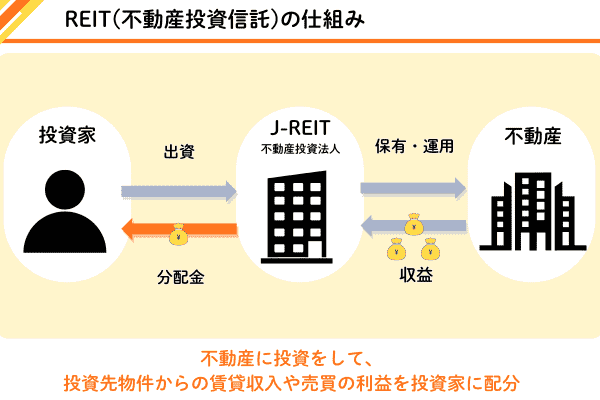

REIT(不動産投資信託)

REITは不動産投資法人が投資家から資金を集め、マンションや商業施設などの不動産に投資をして、投資先物件からの賃貸収入や売買の利益を投資家に配分する不動産の投資信託です。参考:日本証券業協会|REIT(不動産投資信託)

一般的な不動産投資はまとまった資金が必要ですが、REITであれば少額で始めることができるうえ、REITは証券取引所に上場しているため、固有株式と同じように売買されます。

最低投資額は10万円程度なので、100万円の資金内で十分投資可能です。

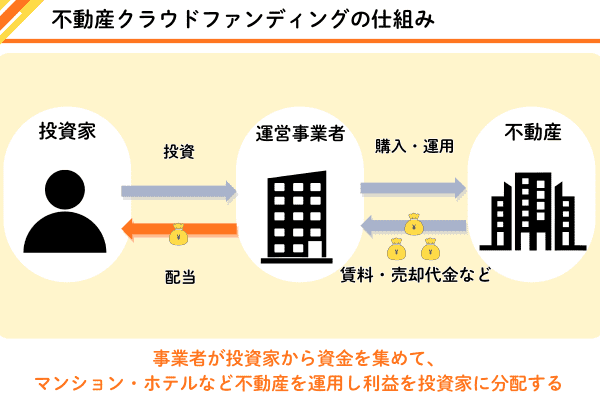

不動産クラウドファンディング

不動産クラウドファンディングとは、クラウドファンディング事業者が投資家から資金を集めて、マンションやホテルなどの不動産を運用して、利益を投資家に分配する投資の一種です。参考:第二種金融商品取引業協会|不動産クラウドファンディング

REITと同じく少額(1万円~)で始められるため、不動産投資をしたいと考えている人におすすめです。

不動産クラウドファンディングは投資の期間が決められており、6か月~1年間程度資金を投資するだけで運用は勝手に行ってくれます。

投資知識が少なくても始めることができる上、ファンドによっては利回りが高く設定されているので非常におすすめです。

ただし、不動産クラウドファンディングは出資後に途中解約ができないことが多いので、他の投資に資金を回せないデメリットはあります。

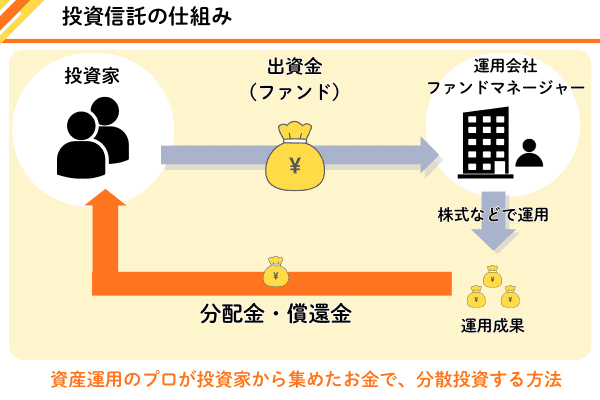

投資信託

投資信託とは、資産運用のプロが投資家から集めたお金で、国内外の株式や投資信託の商品に分散投資してくれる金融商品です。参考:一般社団法人 投資信託協会|そもそも投資信託とは?

プロが判断して運用するため初心者が運用するよりもリスクが低く、利益を上げやすくなっています。

投資信託は各商品に複数のファンドが合わさっているため、投資信託の商品を1本購入するだけで分散投資も可能です。

NISAの商品の一部でもあるので、投資信託を始める人はNISAの商品から選ぶと効率が良いです。しかし、プロに運用してもらう分、運用手数料がかかってしまう点は注意しましょう。

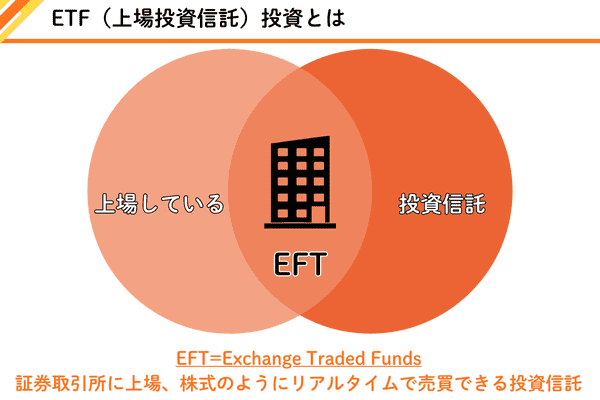

ETF(上場投資信託)投資

ETF(上場投資信託)は、証券取引所に上場している投資信託で、株式と同じようにリアルタイムで売買できます。ETFは日経平均株価などの指数に連動するように運用されています。参考:一般社団法人 投資信託協会|ETFの仕組み

投資信託と株式の両方の側面を持っているため、1つの商品を購入すれば複数の投資先に分散投資ができる上、リアルタイムで売買することも可能です。

投資信託よりも保有コストが低く、長期的に保有することも向いています。NISAの商品の中にも対象とされているETFはあるので、NISAを利用しながら運用可能です。

資産運用・投資のスタイル|100万円を確実に増やす

100万円を「確実に増やす」ためのスタイルと、リターンを狙う際のリスクについて解説します。

元本保証がない資産運用や投資の世界では「確実に増やす」ことが難しく、必ず元本割れや損失のリスクが伴うことが前提条件となります。

短期投資|資産運用・投資を自分で勉強し、タイミングを考えて投資する

比較的短い期間で利益を追求し、元本割れのリスクを極力抑えながら運用することを目指すスタイルです。

具体的な商品としては、債券や安定した企業の株式、短期売買を伴うFX(為替取引)などがあります。

- 投資タイミングを判断し、自身で売買を頻繁に行える

- 高い確実性を求める場合、高いリターンよりも低リスクの運用商品が選ばれる傾向がある

- 短期投資で「確実」に増やすことは非常に難しく、市場の変動により元本を割るリスクがある

ほったらかし投資|長期・継続・分散投資で資産運用

「長期・継続・分散」という投資の基本原則で、個別の銘柄選定や売買タイミングの判断に時間や労力をかけず、長期的な視点で資産を形成していくスタイルです。短期的な価格変動のみに着目せず、数年から数十年単位で運用します。

投資信託やETF(上場投資信託)を利用し、自動積立設定をしておくことで、文字通り「ほったらかし」での運用が可能です。着実に資産を形成していくための堅実な方法として多くの金融機関や投資家がおすすめしています。

- 定期的に一定額を投資することで、購入価格を平準化(ドルコスト平均法)

- 複数の資産クラス(国内株式、海外株式、債券など)や地域に投資することで、リスクを低減

- 短期間での大きな利益は期待できない

資産運用は100万円でも始められる?投資の始め方

「資産運用は100万円じゃ足りない?」と心配する人も多いかもしれませんが、100万円程度の元手があれば資産運用は可能です。

元手が多ければ多いほど運用の選択肢も増えますが、100万円からでもさまざまな投資ができるのです。

一口数百円程度で始められる金融商品もあるので、100万円あれば効率よく利益を出すことも可能でしょう。

利回りが低い代わりに元本割れリスクの低い投資や、リスクは高い代わりに利回りも高い投資など、特徴が異なる投資ができます。それぞれの投資手法の特徴を知ったうえで、100万円から資産運用を始めましょう。

資産運用の対象や投資方法を比較する

投資対象は、それぞれ異なるリスク・リターンの特性と流動性(換金のしやすさ)を持っています。

| リスク | リターン | 特徴 | |

|---|---|---|---|

| 株式(国内・米国) | 高 | 高 | 大きな利益(値上がり益や配当金)が期待できる一方、価格変動が大きく元本割れリスクも高い。 米国株は日本株より高いリターンが期待できることが多い。 |

| 債券(国債・社債) | 低 | 低 | 満期まで保有すれば原則元本が戻る(ただし発行体が債務不履行にならない場合)ため、比較的安全性が高い。リターンは株式より限られる。 安定性を重視する人に向いている。 |

| REIT(不動産投資信託 ) | 中 | 中 | 複数の不動産に少額から分散投資でき、賃貸収入を原資とする安定した利回りが期待できる。 ただし、災害リスクや金利変動の影響を受ける。 |

| 不動産クラウドファンディング | 中 | 中 | 1万円から特定の不動産に投資できる。運用は運営会社に任せられ手間なし。 ただし、原則運用期間中の中途解約はできない。 |

| 投資信託 | 中 | 中 | 信託報酬(運用管理費用)はETFより高い傾向がある。 販売手数料がかかる場合もある。 |

| ETF (上場投資信託) | 中 | 中 | 信託報酬が投資信託より低い傾向があり、長期投資でコストメリットが大きい。 原則として自動積立はできず、自分で毎回発注する必要がある(一部サービスを除く)。 |

どの資産が優れているかは一概には言えず、重要なのは分散投資と長期的な視点です。自身の「リスク許容度」に合わせて複数の資産を組み合わせましょう。

NISAやiDeCoといった非課税制度を活用して、効率的に資産形成を進めることも資産運用としてはおすすめです。

元本保証の資産運用はハイリターン向きではない

100万円を資産運用すると言っても、元本保証の資産運用はハイリターン目的にはおすすめしません。

元本保証の資産運用とは銀行の預貯金などの100万円よりも下がらない資産運用のことですが、総じて金利が低いです。

銀行の預貯金が金利0.002%、ネット定期預金や個人向け国債でも0.05%~0.2%なので、100万円を10年間預けたとしても2万円程度しか増えません。

リスクは絶対に取りたくない人は問題ありませんが、できる限り効率よく資産運用したい人は元本保証ではない資産運用を始めることをおすすめします。

株式やREIT(不動産投資信託 )などの資産運用は、元本割れリスクはありますが、その分効率よく資産運用できるのでおすすめです。

リスク分散を行う

資産運用をする際に最も気を付けなければならないことは、リスク分散を行うことです。

リスク分散方法としては、次の三つが挙げられます。

| リスク分散方法 | 内容 |

|---|---|

| 分散投資 | 複数の商品に投資することで元本割れしても問題ないように備える |

| ドルコスト平均法 | 時期をずらして投資する事で価格変動リスクを抑えて安定したを投資する |

| 長期投資 | 長期間運用することで価格変動リスクを抑える |

資産運用は元本割れリスクが常に発生するため、できる限り元本を減らさないことを意識して投資する必要があります。

そのため上記のリスク分散方法を取って、一度の投資で損失が出ないように気をつけましょう。

NISAを利用する

NISAとは、特定の投資手法ではなく少額投資非課税制度です。通常の投資では投資で得た利益に対して20.315%の税金を納める必要がありますが、NISA口座で購入した商品であれば税金を納める必要がありません。

投資利益を税金として支払う必要がない分、効率よく資産運用が可能です。一般NISAでは1年に上限120万円、5年間の計600万円の投資枠内での投資が非課税の対象になるため、100万円で投資を始めるのであれば利用して損はありません。

100万円で資産運用を始めると1年後どうなる?

投資信託で100万円を1年間運用した場合、利回りによって結果は大きく異なりますが、基本的に1年では複利効果は小さいです。

年3%なら3万円の利益、高利回りならもっと増えますが、元本割れのリスクもあるでしょう。

| 年率平均 | 年率平均ごとの計算式 | 合計 |

|---|---|---|

| 年利3%の場合 | 100万円 × 3% = 3万円の利益 | 103万円 |

| 年利5%の場合 | 100万円 × 5% = 5万円の利益 | 105万円 |

| 年利11%の場合(S&P500の過去平均など) | 100万円 × 11% = 11万円の利益 | 111万円 |

シミュレーションすると、年率平均11%超で運用できれば1年で約11万円の利益(元本111万円超)も期待できますが、市場の変動でマイナスになる可能性も常に存在します。

複利効果は、1年のような短期間よりも10年、20年といった長期運用で真価を発揮します、1年後のリターンはある程度なら期待できますが、元本割れのリスクを理解し、無理のない範囲で、自身の目的に合った商品を選ぶことが重要です。

100万円で資産運用を始めるメリット

100万円で資産運用を始めるメリットは、将来のための資産を形成できることや、預貯金の金利よりも高く資産を運用できることなどがあります。

将来のための資産を形成できる

資産運用する最大のメリットは、将来のための資産を形成できることです。現在は「老後2000万時代」と言われるほど将来の資産が必要になっています。

またライフイベントなどの変化によっては、突然資金が必要になることもあります。それらにできる限り対応するためには、収入だけではなく資産運用で資金を増やすことが必要です。

資産運用の資金が増えれば、不労所得で稼げる金額も増えてくるため、効率よく将来の資金を貯めることができます。

預貯金の金利よりも高く資産を運用できる

100万円で資産運用をすれば、預貯金で貯めておくだけよりも高い金利で効率よく資産を増やせます。

例えばリスクの低い投資信託やETF、不動産クラウドファンディングの年利は5%程度なので、銀行の預貯金0.002%に比べて非常に効率よく資産運用ができます。

元本割れしてしまうと損失が出てしまいますが、投資の知識を付ければ損失が出る可能性も低くなります。

100万円で資産運用をするデメリット

100万円で資産運用をするデメリットとしては、次の内容が挙げられます。

- かえって損失を生む可能性がある

- 資産が増えるまでに時間がかかる

100万円でも資産運用を始めるメリットは大きいですが、デメリットもあることは確認しておきましょう。

かえって損失を生む可能性がある

投資はリスクが必ずあるため、かえって損失を生むこともあります。

有価証券等への投資は、預金等とは異なり、元本割れ等のリスクを伴うものです。したがって、有価証券等へ投資をするときは、投資対象商品や発行会社等についてよく調べ、十分理解したうえで売買等を行うことが必要です。投資対象についてよく理解せずに売買等を行った結果損失が生じても、その責任を負うのは、基本的には、投資を行った皆さん自身であることを忘れないでください。

引用:証券取引等監視委員会|投資をされる方へ

例えば不動産クラウドファンディングなどは元本割れしづらく、ローリスクで投資ができますが、それでも元本割れリスクは0ではありません。

投資した資金が返ってこないこともあるので、預貯金しておけばよかったというケースもあるでしょう。

絶対に資金を減らしたくない場合は、預貯金や個人向け国債などの元本保証がある投資を始めると良いです。

資産が増えるまでに時間がかかる

資産運用は基本的に長期投資で利益を狙うものなので、資産が増えるまでに時間がかかります。

数か月や1年程度で10数万円増えることは基本的にあり得ないので、すぐにお金が欲しい人には向いていません。

100万円という投資資金はそれほど多くないため、得られる収入も低くなりがちです。できる限り早く効率的に稼ぎたいのであれば、投資資金を増やすか、ハイリスクハイリターンの投資方法を選ぶ必要があります。

できる限り安定して資産運用したいのであれば、元本割れリスクが低い方法で長期的な投資を続けましょう。

100万円で資産運用をする際の注意点

100万円で資産運用をする際の注意点としては、次の点があります。

- 副業に当たる可能性がある

- 確定申告が必要なケースがある

資産運用が副業とみなされるケースがあるので、始める前には会社に確認しておきましょう。

以下にそれぞれの注意点を解説します。

副業に当たる可能性がある

資産運用は投資方法によって副業に当たる可能性があります。

職務規定で副業を禁止されている会社で資産運用を始めてしまうと問題になるので、事前に確認しておきましょう。

ただし、副業禁止の会社でも、株式投資や不動産投資は資産運用の一環として認められるケースがあります。

確定申告が必要なケースがある

「源泉徴収ありの特定口座」を選択していない場合、年間20万円以上の利益を得た場合は確定申告が必要となります。

会社でもらえる給料は元々源泉徴収がされているため確定申告をする必要がありませんが、利益を得た場合は自分で手続きをする必要があるので気をつけましょう。

不動産投資などで損失が出た場合も、確定申告を行っておくことで翌年以降の利益と損益通算できる可能性はあります。

確定申告が必要かどうかは、投資種類と利益によって変わるので始める前に確認しておきましょう。

一方で、NISAを利用して投資を始めると、確定申告をする必要がないので非常におすすめです。

100万円でも資産運用できる!リスク分散して着実に資産を増やそう

100万円からでも資産運用をすることで、効率よく資産を増やすことができるのでお勧めです。

今回の記事で紹介した資産運用はできる限りリスクを抑えた投資方法なので、これから始める人は参考にしてください。

基本的なポイントですが、投資を始める際はリスクを分散した投資を心がけましょう。リスクを抑えて着実に資産を増やすことを意識すれば、元本割れするリスクも抑えられます。